เดอะวิสดอมกสิกรไทย ชี้ 3 โจทย์ใหญ่ไตรมาส 4 ปีนี้ จับตาการเมืองในยุโรป – เลือกตั้งสหรัฐ - ดอกเบี้ยเฟด

เดอะวิสดอมกสิกรไทย จัดสัมมนา “THE WISDOM Wealth Decoded การเลือกตั้งทั่วโลกปี 2024 จับตาการลงทุนและความท้าทายที่รออยู่” โดยนายบุรินทร์ อดุลวัฒนะ กรรมการผู้จัดการ และ Chief Economist บริษัท ศูนย์วิจัยกสิกรไทย จำกัด จับตาการเลือกตั้งของประเทศผู้นำทางเศรษฐกิจทั้งอังกฤษ ฝรั่งเศส และสหรัฐอเมริกา รวมทั้งจับตานโยบายด้านเศรษฐกิจการค้า เตรียมรับแรงกระเพื่อมทั่วโลก การปรับขึ้นดอกเบี้ยของเฟด แนะลงทุนหุ้นกลุ่มเมกะเทรนด์ ได้แก่ สังคมสูงวัย เทคโนโลยีเอไอ ยา และท่องเที่ยว

จับตาการเมืองในอังกฤษและฝรั่งเศส จุดพลิกนโยบายเศรษฐกิจและต่างประเทศ

นายบุรินทร์ กล่าวว่า การเลือกตั้งในเวทีโลกทั้งสองประเทศฝรั่งเศสและอังกฤษ ทำให้เกิดเปลี่ยนแปลงขั้ว ทั้งในเรื่องการเมือง เศรษฐกิจ นโยบายต่างประเทศ นโยบายทางการคลังมีทิศทางเพิ่มรายจ่ายภาครัฐเพื่อสนับสนุนค่าครองชีพของครัวเรือน

สำหรับอังกฤษ การชนะแบบแลนด์สไลด์ของพรรคแรงงาน (Labour Party) ภายใต้การนำของ เซอร์ เคียร์ สตาร์เมอร์ (Keir Starmer) เป็นการเปลี่ยนขั้วการเมืองจากพรรคอนุรักษ์นิยม (Conservative) ไปสู่จุดยืนทางการเมืองของพรรคแรงงานที่ไปทาง “ซ้ายกลาง” และไม่สนับสนุนแผนปรับลดรายจ่ายภาครัฐที่รัฐบาลเดิมเสนอไว้ โดยพรรคแรงงานมุ่งเน้นเพิ่มการลงทุนในโครงสร้างพื้นฐานและระบบสาธารณสุข การแก้ไขปัญหาที่อยู่อาศัยที่ไม่เพียงพอและมีราคาแพง เป็นต้น

ขณะที่ฝรั่งเศส กำลังเผชิญกับปัญหาความไม่แน่นอนทางการเมือง เนื่องจากผลการเลือกตั้งรอบสองปรากฏว่า “นิว ป๊อปปูลาร์ ฟรอนต์” (New Popular Front : NPF) กลุ่มพันธมิตรแนวร่วมฝ่ายซ้ายชนะมาเป็นอันดับ 1 ขณะที่พันธมิตรแนวร่วมสายกลางของ “เอ็มมานูเอล มาครง” (Emmanuel Macron) มาเป็นอันดับ 2 ทำให้ขณะนี้ยังไม่มีพรรคการเมืองหรือกลุ่มแนวร่วมใดที่ชนะเด็ดขาด และมีคะแนนเสียงมากพอที่จะครองเสียงข้างมากในสภา ทั้งนี้ หนึ่งในแผนสำคัญที่ NPF ฝ่ายซ้ายได้ประกาศไว้ คือ การยกเลิกการปฏิรูประบบเงินบำนาญของมาครง ซึ่งมีนโยบายขยายอายุเกษียณ จาก 62 ปี เป็น 64 ปี และปรับเพิ่มเงินบำนาญเกษียณอายุขั้นต่ำสำหรับผู้ทำงานครบกำหนด ท่ามกลางความไม่แน่นอนทางการเมือง ฝรั่งเศสยังเผชิญกับปัญหาหนี้สินอยู่ในระดับสูง การขาดดุลงบประมาณ ซึ่งอาจส่งผลกระทบต่อการกำหนดนโยบายการเงินและการคลัง

จับตานโยบายคู่ชิงประธานาธิบดีสหรัฐฯ กระทบการค้าการลงทุนทั่วโลก

การเลือกตั้งประธานาธิบดีสหรัฐฯ ในช่วงพฤศจิกายนของปีนี้ เป็นประเด็นที่ทั่วโลกต่างจับตาว่า ใครจะเป็นประธานาธิบดีสหรัฐอเมริกาคนใหม่ ระหว่างกมลา แฮร์ริส กับ โดนัลด์ ทรัมป์

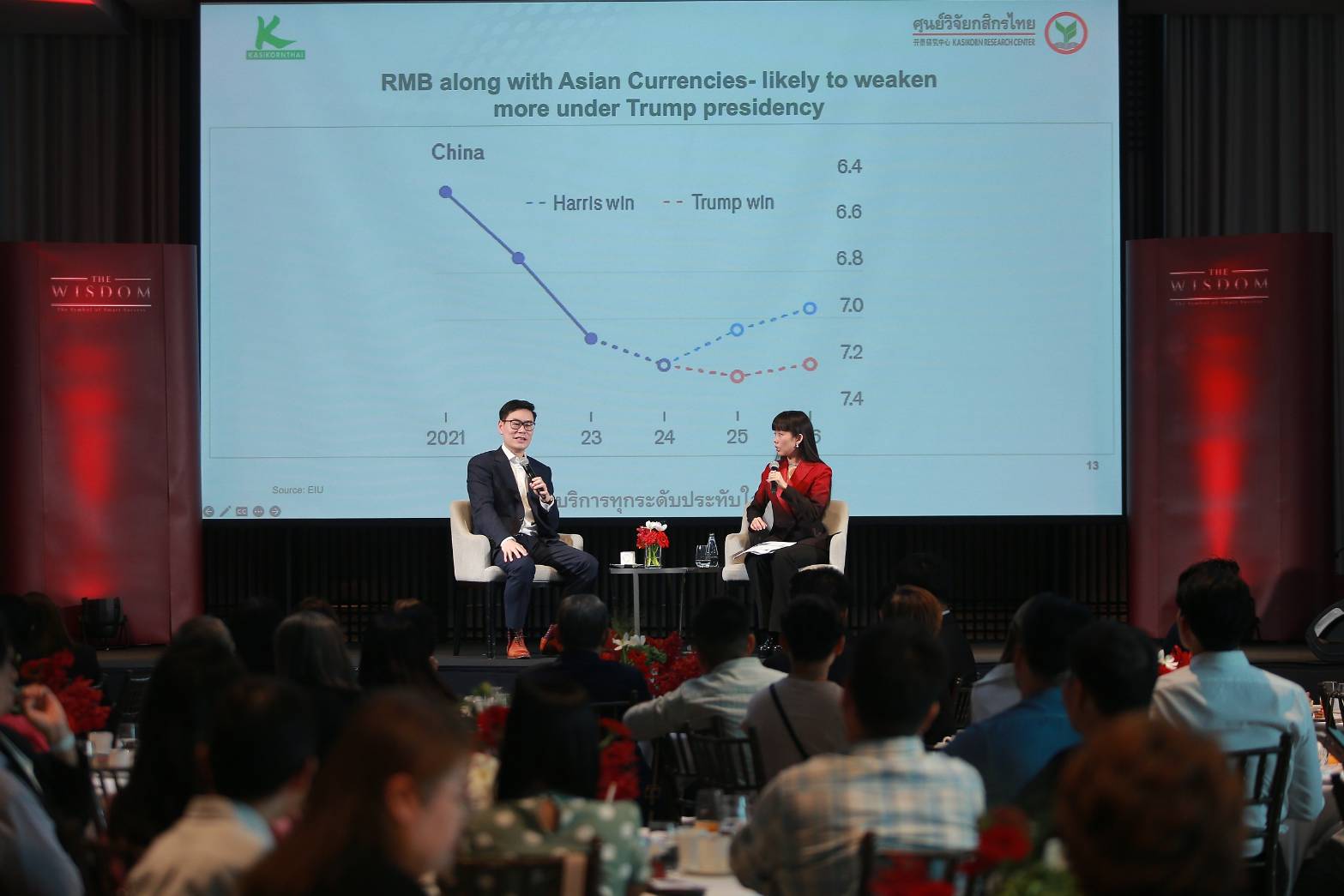

นายบุรินทร์ กล่าวว่า ทรัมป์ให้ความสำคัญกับนโยบายทางเศรษฐกิจ ผู้อพยพชายแดนเม็กซิโก และลดการสนับสนุนความมั่นคงของประเทศพันธมิตร หากทรัมป์ชนะ จะทำให้สงครามการกีดกันการค้าเพิ่มขึ้น เงินดอลลาร์แข็งค่าขึ้น จากนโยบายขึ้นภาษีนำเข้าสินค้ากับทุกประเทศ 10% โดยเฉพาะจีน ที่จะถูกเก็บภาษีนำเข้า 60% ซึ่งจะทำให้ค่าเงินหยวนอ่อน รวมถึงค่าเงินบาทไทย ในขณะที่แฮร์ริส เน้นด้านสาธารณสุข และสนับสนุนเทคโนโลยีสิ่งแวดล้อม

ข้อมูลจาก The Economist Intelligence Unit (EIU) ประเมินว่า หากทรัมป์ชนะการเลือกตั้ง ประเทศคู่ค้า 5 อันดับแรกของสหรัฐฯ ที่จะได้รับผลกระทบ เนื่องจากเกินดุลการค้ากับสหรัฐฯ ได้แก่ เม็กซิโก จีน แคนาดา เวียดนาม และเยอรมัน โดยประเทศไทยอยู่ลำดับที่ 11 คาดการณ์ว่า หากทรัมป์ขึ้นกำแพงภาษี อาจส่งผลกระทบกับ GDP ของไทยประมาณ -0.3 ใน 2 ปีข้างหน้า

แรงกระทบดอกเบี้ยเฟด เกิด Carry Trade กดดันค่าเงินหลายสกุลทั่วโลก

การขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐ หรือ The Federal Reserve (FED) แรงที่สุดในรอบ 23 ปี “หลายประเทศได้รับผลกระทบจากการขึ้นอัตราดอกเบี้ยของเฟดและธนาคารกลางทั่วโลก โดยเฉพาะสกุลที่ดอกเบี้ยต่ำหรือสกุลที่ลดดอกเบี้ย เช่น เงินหยวน เงินเยน ก็เป็นเงินที่มีประเด็นของการอ่อนค่าลง ทำให้เกิดช่องว่างอัตราดอกเบี้ยที่เรียกว่า “Carry Trade” หรือการเทรดโดยการกู้ยืมเงินในแหล่งเงินกู้ที่อัตราดอกเบี้ยต่ำ เพื่อที่จะไปลงทุนในสินทรัพย์ที่ให้อัตราดอกเบี้ยสูงกว่า โดยหวังทำกำไรจากส่วนต่างของอัตราดอกเบี้ย โดยเฉพาะเงินเยน

เนื่องจากดอกเบี้ยญี่ปุ่นต่ำมากมาเป็นเวลาหลายปี ทำให้นักลงทุนนิยมกู้ยืมเงินไปลงทุนสินทรัพย์อื่นๆ เช่น การใช้เงินเยนไปซื้อเงินดอลลาร์ที่ให้ดอกเบี้ย 5% สกุลเงินเปโซของเม็กซิโก ที่ได้ดอกเบี้ย 10% หากเกิดการทำ Carry Trade ปริมาณมากอาจกดดันให้เยนอ่อนค่า สวนทางดอลลาร์แข็ง กระทบบาทไทยและอีกหลายสกุลทั่วโลก

แนะลงทุนกลุ่มหุ้นที่อิงเมกะเทรนด์ เติมพอร์ตให้แกร่งระยะยาว

1. สังคมสูงวัย (Silver Economy) จำนวนผู้สูงอายุในแต่ละทวีปเพิ่มขึ้นต่อเนื่อง ในขณะที่อัตราการเกิดน้อยลง ทำให้ธุรกิจเฮลท์แคร์ เป็นธุรกิจแห่งอนาคต

2. เทคโนโลยี AI ปัจจุบันการลงทุนใน AI คิดเป็น 3% ของการลงทุนด้านเทคโนโลยีทั้งหมด คาดการณ์ว่า ภายในปี 2032 จะเพิ่มเป็น 11% แนะนำลงทุนในกลุ่มธุรกิจต้นน้ำ เช่น เซมิคอนดัคเตอร์

3. ธุรกิจยา การพัฒนายารักษามะเร็ง ยารักษาโรคอ้วน และลดความอ้วน ที่มีประสิทธิภาพมากยิ่งขึ้น เป็นปัจจัยหนุนทำให้การลงทุนนี้ได้รับความนิยมเพิ่มมากขึ้นอย่างต่อเนื่อง

4. ธุรกิจท่องเที่ยว คนทั่วโลกเดินทางท่องเที่ยวเยอะขึ้น แต่มีการจับจ่ายใช้สอยน้อยลง หันมาเน้นท่องเที่ยวแบบซื้อประสบการณ์แทน ไม่ซื้อของ ส่งผลให้การใช้จ่ายของจำนวนหัวของนักท่องเที่ยวลดลง แต่ในทางกลับกันกลุ่มอุตสาหกรรมเครื่องบิน เครื่องจักร กลับได้ประโยชน์ตรงนี้มากขึ้น

K-FIXEDPLUS (กองทุนเปิดเค ตราสารหนี้ พลัส ชนิดผู้ลงทุนทั่วไป) - มีนโยบายลงทุนในตราสารหนี้ภาครัฐและภาคเอกชน และเงินฝากทั้งในประเทศและต่างประเทศ ลงทุนในต่างประเทศได้ไม่จำกัดอัตราส่วน โดยจะป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนไม่น้อยกว่า 90% ของมูลค่าเงินลงทุนต่างประเทศ

K-GINFRA-A(D) (กองทุนเปิดเค โกลบอล อินฟราสตรัคเจอร์ หุ้นทุน-A ชนิดจ่ายเงินปันผล) - มีนโยบายลงทุนในกองทุน Morgan Stanley Investment Funds Global Infrastructure Class Z (กองทุนหลัก) ที่มีนโยบายลงทุนในหุ้น และ REITs ที่เกี่ยวข้องกับธุรกิจโครงสร้างพื้นฐานทั่วโลกไม่น้อยกว่า 70% ของมูลค่าทรัพย์สินของกองทุน

K-HIT-A(A) (กองทุนเปิดเค โกลบอล ไฮอิมแพ็คธีมาติกหุ้นทุน-A ชนิดสะสมมูลค่า) มีนโยบายลงทุนในตราสารทุนทั่วโลก มุ่งเน้นสร้างพอร์ตการลงทุนให้หลากหลายผ่านกลยุทธ์การคัดเลือกธีมการลงทุน (Theme) กลุ่มอุตสาหกรรม (Sector) และหุ้น (Stock) ซึ่งการคัดเลือกจะขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุนหลักในแต่ละช่วงเวลา โดยกองทุนหลักลงทุนในตราสารทุนตามวัตถุประสงค์การลงทุนไม่น้อยกว่าร้อยละ 70 ของมูลค่าทรัพย์สินของกองทุน และมีการลงทุนในตราสารทุนที่นอกเหนือตามวัตถุประสงค์ได้สุงสุดไม่เกินร้อยละ 30 ของมูลค่าทรัพย์สินของกองทุน

KGHRMF (กองทุนเปิดเค โกลบอล เฮลท์แคร์ หุ้นทุน) - มีนโยบายลงทุนในหุ้นบริษัทที่ประกอบธุรกิจดูแลสุขภาพทั่วโลกไม่น้อยกว่า 67% ของมูลค่าทรัพย์สินของกองทุน

*ผู้ลงทุนโปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยง ก่อนตัดสินใจลงทุน